Recupero Crediti e Credit Management: attività diverse ma complementari

Il mondo degli affari è un intricato labirinto di transazioni finanziarie, e uno degli aspetti cruciali di questo percorso è il Credit Management.

In questo articolo, esploreremo il significato e l’importanza di questa disciplina, fornendo una guida completa per gli imprenditori e i professionisti del settore.

Credit Management: definizione

Il Credit Management, o gestione del credito, è una strategia aziendale mirata a ottimizzare il flusso di cassa attraverso un controllo efficiente dei crediti concessi ai clienti.

In parole semplici, il Credit Management è l’insieme di pratiche e politiche volte a garantire che i pagamenti da parte dei clienti siano effettuati in modo tempestivo e che i rischi di insolvenza siano mantenuti al minimo.

Credit Management: evoluzione

Il Credit Management ha subito un’evoluzione significativa nel sistema creditizio italiano nel corso degli anni.

In questo paragrafo ti spiego quali sono state le tappe cruciali del Credit Management, che hanno delineato la sua evoluzione e il suo impatto sulle dinamiche finanziarie nella nostra nazione.

Anni ’80: L’Emergere del Credit Management

Negli anni ’80, l’Italia ha assistito all’emergere del concetto di Credit Management come disciplina aziendale distintiva.

Con l’aumento delle transazioni commerciali e finanziarie, le imprese si sono rese conto della necessità di gestire in modo più efficace i loro crediti.

Si è sviluppato un interesse crescente per le strategie di recupero crediti e per la valutazione del rischio finanziario.

Anni ’90: La Tecnologia Rivoluziona il Settore

Con l’avvento della tecnologia informatica, gli anni ’90 hanno portato una rivoluzione nel settore del Credit Management.

L’introduzione di software avanzati ha consentito alle aziende di automatizzare i processi di valutazione del credito, di monitorare i pagamenti e di migliorare l’efficienza complessiva della gestione del credito.

Questa fase ha segnato un passo importante verso l’ottimizzazione dei flussi di lavoro.

Inizio del 2000: Regolamentazioni e Normative più Stringenti

Nei primi anni del 2000, l’attenzione sulle pratiche di credito è cresciuta parallelamente alle sfide economiche globali.

Le regolamentazioni e le normative bancarie sono diventate più stringenti, richiedendo alle imprese una maggiore trasparenza e responsabilità nella gestione del credito.

Il Credit Management ha dovuto adattarsi a un ambiente normativo più complesso.

Crisi Finanziaria del 2008: Il Ruolo Cruciale del Credit Management

La crisi finanziaria globale del 2008 ha messo a dura prova il sistema creditizio italiano.

In questo contesto, il Credit Management ha assunto un ruolo cruciale nel mitigare il rischio di insolvenza e stabilizzare il settore finanziario.

Le aziende hanno rafforzato le loro politiche di credito e implementato strategie di recupero crediti più aggressive per fronteggiare le sfide economiche.

Periodo Attuale: Digitalizzazione e Innovazione

Nel contesto attuale, la digitalizzazione ha preso il centro del palco nel Credit Management.

Le tecnologie emergenti come l’intelligenza artificiale e l’analisi dei dati stanno trasformando radicalmente il modo in cui le aziende affrontano la gestione del credito.

La tempestiva analisi dei dati, la valutazione del rischio in tempo reale e gli strumenti automatizzati stanno diventando sempre più fondamentali per una gestione del credito efficace.

Il Credit Management in Italia ha attraversato diverse fasi, adattandosi alle mutevoli dinamiche economiche e normative. La sua evoluzione continua a essere plasmata dalla tecnologia, dalle normative e dalle sfide finanziarie emergenti, evidenziando la sua importanza nel panorama economico del Paese.

Recupero Crediti: definizione

Il Recupero Crediti, invece, è una delle attività che rientra nella categoria generale del Credit Management, e consente ad una società o ad un professionista di recuperare un credito.

Il Recupero Crediti rappresenta un elemento cruciale per la solidità finanziaria di qualsiasi organizzazione, sia essa una piccola impresa o una grande società, e assume un ruolo strategico nell’ecosistema economico per diversi motivi fondamentali.

Sostenibilità Finanziaria

Il recupero crediti è la chiave per garantire la sostenibilità finanziaria di un’azienda.

Consentire crediti irrecuperabili può minare la liquidità e l’equilibrio economico di un’organizzazione.

Recuperare in modo efficiente i crediti inesigibili contribuisce a mantenere un flusso di cassa costante, riducendo il rischio di insolvenza e fornendo una base finanziaria solida.

Prevenzione del Rischio di Insolvenza

Un sistema di recupero crediti ben strutturato è fondamentale per prevenire il rischio di insolvenza.

Monitorare attentamente i debitori e agire tempestivamente nel recupero dei crediti scaduti aiuta a evitare situazioni di insolvenza che potrebbero mettere a repentaglio la continuità operativa dell’azienda.

La prevenzione è spesso più vantaggiosa rispetto al dover affrontare le complicazioni derivanti da una situazione di insolvenza.

Mantenimento della Liquidità

Il recupero tempestivo dei crediti assicura il mantenimento della liquidità aziendale.

Una liquidità sufficiente è essenziale per affrontare spese operative, investimenti e opportunità di crescita.

Un processo di recupero crediti efficiente contribuisce a evitare blocchi finanziari e garantisce che l’azienda sia in grado di rispondere prontamente alle esigenze del mercato.

Riduzione del Costo del Credito

Crediti inesigibili possono tradursi in un aumento del costo del credito per un’azienda.

Il recupero crediti mirato riduce il rischio di perdite finanziarie e minimizza gli impatti negativi sulla situazione economica dell’azienda.

Riducendo il costo del credito, si migliora la redditività complessiva e si ottimizza l’efficienza finanziaria.

Credibilità e Affidabilità

Un’azienda che dimostra di gestire con successo il recupero crediti acquisisce credibilità e fiducia nel mercato.

I partner commerciali e i fornitori vedranno l’azienda come affidabile e ben amministrata dal punto di vista finanziario.

La solidità finanziaria contribuisce positivamente alla reputazione aziendale, facilitando nuove opportunità di business.

Il Recupero Crediti va ben oltre la semplice ripresa di somme non riscosse e rappresenta un pilastro strategico che sostiene la salute finanziaria, la sostenibilità e la reputazione di un’azienda.

Investire nell’attività di recupero crediti è un passo fondamentale per garantire un futuro economico stabile e prospero.

Credit Management: le principali attività

Nella categoria generale del Credit Management possiamo distinguere le seguenti attività fondamentali.

Valutazione della Qualità del Credito

La Valutazione della Qualità del Credito riveste un’importanza cruciale nel contesto del recupero crediti, poiché consente di determinare con certezza il grado di deterioramento del credito insoluto.

Questa attività costituisce un fondamento strategico per il successo di ogni iniziativa volta a recuperare crediti insolventi.

La Valutazione della Qualità del Credito implica l’analisi approfondita del grado di deterioramento del credito insoluto, fornendo una panoramica chiara e dettagliata della situazione finanziaria del debitore.

Attraverso una valutazione accurata, è possibile determinare la fattibilità e la probabilità di successo delle attività di recupero, adottando approcci mirati e personalizzati in base alle specifiche circostanze della posizione analizzata.

La Valutazione della Qualità del Credito non solo aiuta a prevenire il rischio di impegnarsi in iniziative di recupero poco proficue, ma consente anche di ottimizzare le strategie, concentrando le risorse sui crediti con maggiore potenziale di recuperabilità.

Inoltre, contribuisce a definire piani di recupero personalizzati, incorporando approcci giudiziali o stragiudiziali in base alle condizioni specifiche del credito in questione.

La precisione e l’approfondimento della Valutazione della Qualità del Credito sono fondamentali per massimizzare l’efficienza nel recupero crediti, garantendo un utilizzo ottimale delle risorse e incrementando il tasso complessivo di successo nelle operazioni di recupero.

Programmazione dell’Attività di Recupero

La Programmazione delle Attività di Recupero si configura come un elemento cruciale nel contesto del recupero crediti, poiché rappresenta la fase strategica in cui vengono delineati i tempi, le modalità e le risorse necessarie per massimizzare l’efficacia dell’intero processo.

Un approccio ben strutturato e pianificato consente di prevedere con precisione i tempi di incasso di un credito insoluto, adottando una prospettiva preventiva e mirata.

Attraverso una programmazione accurata, è possibile ottimizzare l’utilizzo delle risorse disponibili, garantendo una gestione efficiente del tempo e dei costi associati al recupero crediti.

La definizione di un piano strategico consente inoltre di adattare le strategie di recupero alle specifiche caratteristiche di ciascun credito, scegliendo tra approcci giudiziali e stragiudiziali in base alle esigenze del caso.

Inoltre, la programmazione offre la possibilità di adottare misure preventive per evitare il protrarsi dei tempi di recupero, contribuendo a preservare la liquidità dell’azienda o del professionista.

Pertanto la Programmazione Attività di Recupero si configura come una tappa imprescindibile, guidando il processo di recupero crediti verso risultati ottimali attraverso una gestione oculata e mirata delle risorse e dei tempi a disposizione.

Attività di Recupero

L’Attività di recupero in senso stretto consente di utilizzare strumenti giudiziali o stragiudiziali per recuperare concretamente il credito insoluto.

Il recupero giudiziale riveste un’importanza fondamentale nell’ambito del recupero crediti, rappresentando una tappa essenziale per garantire la tutela dei diritti del creditore e il recupero effettivo del credito insoluto.

Questa fase si attua attraverso l’instaurazione di una causa giudiziale, in cui l’avvocato specializzato nel recupero crediti utilizza gli strumenti legali a disposizione per far valere i diritti del creditore di fronte a un debitore inadempiente.

Il recupero giudiziale offre diversi vantaggi, tra cui la possibilità di ottenere un titolo esecutivo, come una sentenza di condanna, che facilita l’esecuzione coattiva del credito.

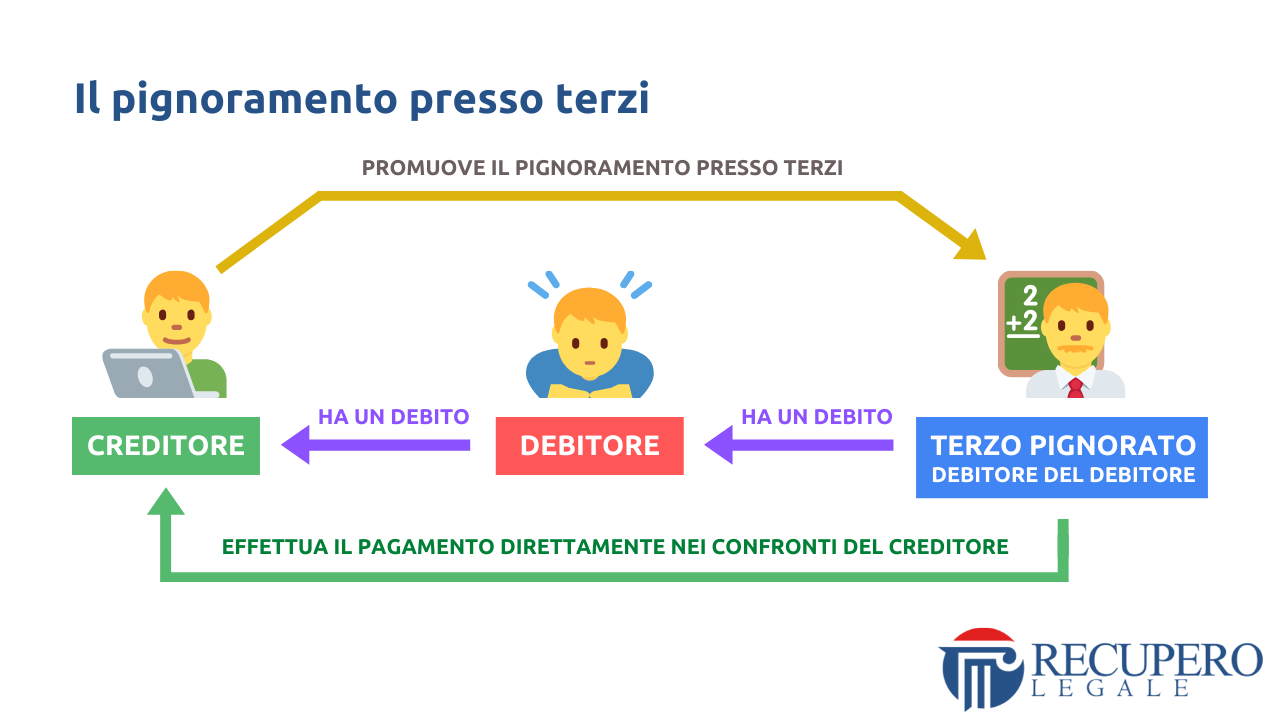

Questo significa che, in caso di mancato adempimento da parte del debitore, è possibile procedere con azioni esecutive come il pignoramento di beni o l’ipoteca per soddisfare il credito del creditore.

Inoltre, il recupero giudiziale può avere un impatto deterrente, inducendo il debitore a regolarizzare la propria posizione per evitare conseguenze legali più gravi.

La scelta di avviare un procedimento giudiziale nel recupero crediti dipende da vari fattori, come la complessità del caso, l’entità del credito e le circostanze specifiche. In molti casi, il ricorso al recupero giudiziale diventa inevitabile quando le altre vie, come il recupero stragiudiziale, non producono i risultati desiderati.

Il recupero giudiziale nel contesto del recupero crediti è cruciale per garantire una risoluzione legale efficace delle controversie, fornendo al creditore gli strumenti necessari per far valere i propri diritti e recuperare l’importo dovuto.

Interruzione della Prescrizione del Credito

L’interruzione della prescrizione rappresenta un aspetto cruciale nel contesto del recupero crediti, giocando un ruolo determinante nel preservare i diritti del creditore e nel mantenere l’esigibilità del credito nel tempo.

In Italia i crediti possono essere soggetti a termini di prescrizione, ovvero il periodo entro cui il creditore deve agire per far valere i propri diritti legali.

Nel recupero crediti, l’interruzione della prescrizione si verifica quando il creditore adotta azioni legali specifiche per far valere il proprio credito contro il debitore.

Queste azioni possono assumere diverse forme, come l’invio di diffide, l’avvio di trattative formali o l’instaurazione di una causa giudiziale.

In ogni caso, l’interruzione ha l’effetto di interrompere il conteggio del periodo di prescrizione, assicurando che il creditore mantenga la facoltà di perseguire legalmente il recupero del credito anche dopo il decorso del termine prescritto.

L’importanza dell’interruzione della prescrizione nel recupero crediti risiede nel fatto che, senza questa azione tempestiva, il creditore rischierebbe di perdere la possibilità di far valere il proprio diritto nel caso in cui il debito diventi obsoleto a causa del superamento del termine prescritto.

Mantenere attiva l’esigibilità del credito attraverso l’interruzione della prescrizione è dunque una strategia chiave per assicurare che il creditore conservi la possibilità di ottenere il pagamento anche in situazioni di insolvenza o ritardo nei pagamenti da parte del debitore.

Raccolta Documentale

Nel contesto del recupero crediti, la raccolta documentale emerge come elemento fondamentale e strategico per il successo delle attività di recupero.

La raccolta di documenti pertinenti è il fulcro su cui si basa l’intero processo di recupero crediti, consentendo al creditore di avere una base solida e legale per perseguire il recupero del credito insoluto.

Per la gestione dei “crediti deteriorati” (o anche definiti crediti “NPL – Non Performing Loan”), in molti casi è necessario “ricostruire” la documentazione su cui è fondato il credito per utilizzarla nel processo di recupero crediti.

La raccolta documentale nel recupero crediti comprende la verifica e la conservazione di tutta la documentazione relativa al credito in questione.

Questa documentazione può includere contratti, fatture, accordi di pagamento, comunicazioni scritte e ogni altro documento che attesti e supporti la validità del credito.

Una raccolta documentale accurata consente al creditore di dimostrare in modo inequivocabile l’esistenza del debito e i termini pattuiti, facilitando così il processo di recupero, sia esso attraverso vie stragiudiziali o giudiziarie.

Nei casi in cui la solvibilità del debitore è compromessa, la presenza di documenti ben organizzati e validi diventa ancora più critica per sostenere qualsiasi azione legale o negoziazione volta al recupero del credito.

Inoltre, la raccolta documentale completa è un deterrente significativo nei confronti dei potenziali tentativi di contestazione del credito da parte del debitore, fornendo al creditore una posizione di forza nella gestione delle dispute e nelle trattative per il recupero.

In sintesi, la raccolta documentale non solo sostiene la validità del credito, ma rafforza anche la posizione del creditore durante il processo di recupero, contribuendo così a massimizzare le possibilità di successo.

Monitoraggio degli Incassi

Il monitoraggio degli incassi emerge come un aspetto cruciale per garantire il successo delle attività di recupero e la tutela degli interessi del creditore.

Questa fase assume un ruolo di rilievo nel ridurre l’esposizione debitoria e nell’assicurare che i pagamenti avvengano in modo puntuale, contribuendo così a preservare la salute finanziaria del creditore.

Il monitoraggio degli incassi consente al professionista del recupero crediti di tenere sotto stretta osservazione i flussi finanziari legati al credito insoluto.

Attraverso l’analisi sistematica e periodica degli incassi, è possibile valutare l’efficacia delle strategie adottate, identificare eventuali criticità nel processo di recupero e apportare tempestivamente le necessarie modifiche per massimizzare l’efficienza.

Questa attività di monitoraggio si rivela particolarmente utile in situazioni in cui sono in atto piani di rientro concordati o pignoramenti presso terzi.

Il professionista del recupero crediti, avvalendosi del monitoraggio costante degli incassi, può adeguare la propria strategia in base all’evolversi della situazione finanziaria del debitore, intervenendo prontamente in caso di ritardi o mancati pagamenti.

Inoltre, il monitoraggio degli incassi offre una visione chiara dell’andamento complessivo della gestione del credito, fornendo al creditore un quadro completo della situazione e consentendo la pianificazione futura.

Questo aspetto diventa fondamentale per mitigare il rischio di esposizione debitoria prolungata e per garantire una gestione ottimale dei flussi finanziari.

Pertanto il monitoraggio degli incassi nel recupero crediti non solo agisce come strumento di controllo e adattamento delle strategie, ma rappresenta un pilastro essenziale per preservare la solidità finanziaria del creditore e massimizzare le opportunità di recupero del credito insoluto.

Credit Management: obiettivi

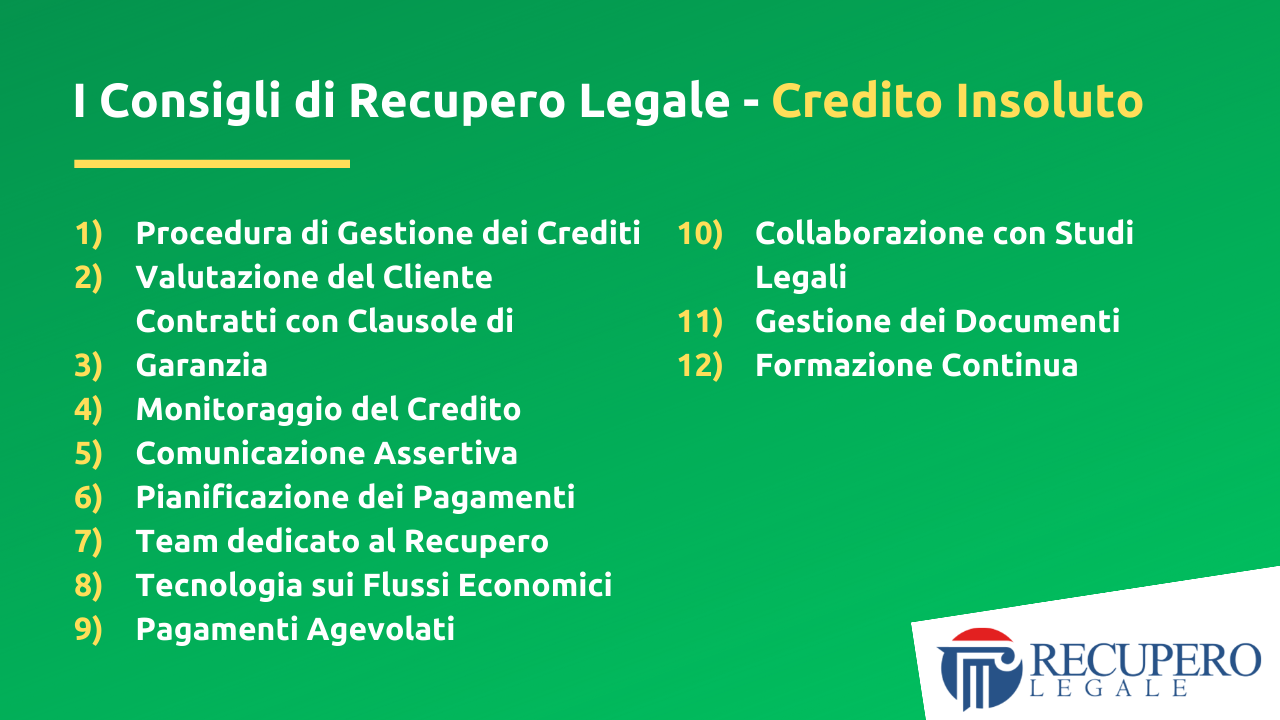

L’importanza di stabilire chiari obiettivi nel credit management emerge come fondamentale per garantire un processo efficace e mirato.

Gli obiettivi fornisco una bussola guida, consentendo al professionista del recupero crediti di delineare una strategia precisa e di concentrare le risorse verso risultati specifici.

Per questo è importante identificare con chiarezza cosa si intende raggiungere attraverso le attività di recupero crediti.

Questa attività potrebbe includere la massimizzazione degli incassi, la riduzione dei tempi di recupero, la gestione ottimale dei costi operativi o la preservazione dell’integrità del portafoglio crediti.

La chiarezza degli obiettivi consente di stabilire criteri di successo misurabili e di valutare l’efficacia delle strategie adottate nel perseguire tali traguardi.

Inoltre, avere obiettivi definiti nel credit management consente di mantenere un approccio sistematico e strutturato nel recupero crediti, e impedisce dispersione di risorse e sforzi inattesi, assicurando che ogni attività sia allineata agli obiettivi prestabiliti.

La focalizzazione sugli obiettivi contribuisce a mantenere una visione a lungo termine e a evitare reazioni impulsiva ad eventuali ostacoli nel percorso di recupero.

Nel contesto del recupero crediti, in cui la complessità delle dinamiche finanziarie e legali può essere elevata, gli obiettivi nel credit management diventano uno strumento cruciale per orientare il processo di recupero e massimizzare l’efficacia delle azioni intraprese.

Essi forniscono una base solida per prendere decisioni informate e guidare il professionista del recupero crediti verso il raggiungimento dei risultati desiderati nel contesto sfidante del recupero di crediti insoluti.

Tra i principali obiettivi del credit management possiamo elencare i seguenti.

Minimizzare il Rischio di Insolvenza

Il cuore del credit management è la prevenzione dell’insolvenza.

Attraverso analisi approfondite e valutazioni della solvibilità dei clienti, si mira a ridurre al minimo il rischio di mancati pagamenti.

Ottimizzare il Flusso di Cassa

Gestendo in modo attivo i termini di pagamento, si mira a garantire che l’azienda abbia un flusso di cassa costante e che i pagamenti dei clienti siano allineati con le esigenze finanziarie dell’impresa.

Migliorare le Relazioni Commerciali

Un buon credit manager non applica solo regole rigorose, ma costruisce relazioni commerciali solide.

Creare un ambiente di fiducia con i clienti può facilitare la gestione dei crediti.

Analisi del Rischio

Prima di concedere credito ad un cliente, è essenziale valutare il rischio.

Ciò implica l’analisi della storia creditizia del cliente, la valutazione della situazione finanziaria e la determinazione del limite di credito appropriato.

Definire le Modalità di Pagamento

Definire politiche di credito chiare è fondamentale per una corretta gestione del credito.

Per questo motivo è importante concordare i termini di pagamento, le condizioni di credito e le penalità da applicare per i pagamenti effettuati in ritardo.

Uso di Sistemi Tecnologici

L’utilizzo di software avanzati per la gestione del credito può semplificare e automatizzare molti processi.

Questi sistemi aiutano nella raccolta di dati, nell’analisi del rischio e nella gestione dei flussi di lavoro.

Riduzione del Rischio Finanziario

Mantenere sotto controllo il credito riduce significativamente il rischio di perdite finanziarie dovute a insolvenze dei clienti.

Miglioramento della Liquidità

Una gestione efficiente dei crediti assicura una migliore liquidità aziendale, consentendo investimenti e crescita.

Fiducia del Cliente

L’applicazione di politiche di credito trasparenti e un efficace sistema di recupero crediti possono migliorare la fiducia del cliente nell’azienda.

Conclusione

In conclusione, il Credit Management è un’attività che richiede una combinazione di strategie, competenze analitiche e un approccio proattivo.

E’ necessario dedicare tempo ed energie nella sua implementazione nei processi aziendali.

Una corretta gestione dei crediti tramite l’attività di Credit Management può fare la differenza tra un flusso di cassa sano e possibili difficoltà finanziarie.

Hai bisogno di un chiarimento?